Este RD-ley establece, con vigencia a partir del 7-11-2024, un sistema de ayudas directas, correspondiente al ejercicio 2024, para las y los obligados tributarios, empresarios o profesionales, que a 28-10-2024 tuvieran declarado su domicilio fiscal en cualquiera de los municipios afectados por la DANA, recogidos en el RDL 6/2024 Anexo. Asimismo se establecen medidas y beneficios fiscales.

REQUISITOS DE LAS AYUDAS DIRECTAS

CUANTÍA DE LAS AYUDAS

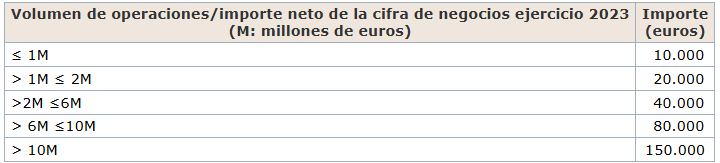

Para las personas jurídicas, el importe de las ayudas se determinará en función del volumen de operaciones del ejercicio 2023, declarado o comprobado por la Administración en el marco del Impuesto sobre el Valor Añadido, o en su defecto, el importe neto de la cifra de negocios, aplicando los importes previstos :

Empresarios/as o profesionales personas físicas percibirán un importe único de 5.000 euros.

Solicitud: Se presenta electrónicamente a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria entre el 19 de noviembre y el 31 de diciembre de 2024, incluyendo una declaración responsable y los datos bancarios para el abono.

Proceso de Concesión: La solicitud se tramitará y resolverá mediante procedimiento de devolución. La ayuda se pagará por transferencia bancaria a partir del 1 de diciembre.

Desestimación Presunta: Si no se realiza el pago dentro de tres meses tras cerrar el plazo de solicitud, se puede considerar desestimada la solicitud, pudiendo recurrirse.

Gestión y Publicidad: La Agencia Estatal de Administración Tributaria gestionará y controlará las solicitudes. Las ayudas serán publicadas en la Base de Datos Nacional de Subvenciones.

MEDIDAS FISCALES consistentes en suspensión de los plazos para las y los obligados tributarios:

1. Para contribuyentes con operaciones inferiores a 6.010.121,04 euros en 2023, o aquellos sin actividades económicas pero con domicilio o bienes en zonas de emergencia protegida por un decreto reciente, se extienden los plazos de presentación e ingreso de declaraciones fiscales desde el 28 de octubre hasta el 31 de diciembre de 2024, hasta el 30 de enero de 2025.

2. Los sujetos del IVA con períodos de liquidación mensuales tendrán hasta el 16 de diciembre de 2024 para enviar electrónicamente los registros de facturación de noviembre.

3. Esta extensión de plazos también aplica a las obligaciones tributarias de impuestos especiales y medioambientales, y a las obligaciones contables de establecimientos en zonas afectadas.

4. Se extienden los plazos para atender requerimientos, diligencias de embargo y otros procedimientos tributarios que no hayan concluido antes del 28 de octubre de 2024 hasta el 30 de enero de 2025.

5. Se ofrecerán aplazamientos de deuda tributaria para declaraciones cuyo plazo finalice entre el 28 de octubre de 2024 y el 30 de enero de 2025, con condiciones favorables como un período de gracia de 24 meses y exención de intereses de demora por los primeros seis meses.

6. Se extienden los plazos para subastas y otras adjudicaciones de bienes gestionadas por la Administración Tributaria hasta el 30 de enero de 2025, y se permite la cancelación de pujas y la devolución de depósitos si las ofertas comenzaron antes del 28 de octubre de 2024 y no concluyeron antes de esta fecha.

7. Los plazos de vencimientos de ingreso y fracciones de acuerdos de aplazamiento o fraccionamiento concedidos se extienden hasta el 5 de febrero de 2025.

8. El período del 28 de octubre de 2024 al 30 de enero de 2025 no se contará dentro de los plazos máximos para la duración de procedimientos tributarios y de recuperación de ayudas estatales, aunque la Administración puede seguir avanzando en trámites internos necesarios.

9. Para efectos administrativos, las notificaciones de resoluciones a contribuyentes en las áreas afectadas durante el período mencionado se considerarán realizadas si hay un intento de notificación, y el plazo para recurrir no comenzará hasta después del 30 de enero de 2025 o hasta la notificación efectiva si ocurre más tarde.

10. Se extienden los plazos para presentar recursos de reposición o reclamaciones económico- administrativas contra actuaciones de la Agencia Estatal de Administración Tributaria o sobre tributos o derechos aduaneros hasta el 30 de enero de 2025.

BENEFICIOS FISCALES:

1. Exención del Impuesto sobre Bienes Inmuebles (IBI): Se exime el IBI de 2024 para inmuebles dañados en zonas afectadas por la DANA que requirieron realojamiento o tuvieron pérdidas en producciones agrícolas no cubiertas por seguros.

2. Reducción del Impuesto sobre Actividades Económicas (IAE): Reducción para 2024 a negocios afectados en las zonas citadas, proporcional al tiempo que estuvieron cerrados o realojados debido a daños, hasta que se reanude la actividad en condiciones normales.

3. Aplicación General: Las exenciones y reducciones también se aplican a los recargos sobre los tributos mencionados.

4. Devolución de Pagos: Los contribuyentes que ya pagaron y que califiquen para estos beneficios pueden solicitar la devolución de lo abonado.

5. Exención de Tasas de Tráfico y DNI: Se eximen las tasas por tramitación de bajas y duplicados de permisos de vehículos dañados, así como las tasas de expedición o renovación del DNI para residentes en las zonas afectadas, hasta el 30 de enero de 2025.

6. Compensación a Entidades Locales: La pérdida de ingresos para ayuntamientos y otras entidades locales por estas medidas será compensada por los Presupuestos Generales del Estado.

7. Exención en el IRPF: Las ayudas por daños personales previstas serán exentas en el IRPF.

8. Exención de la Tasa de Acreditación Catastral: Se exime la tasa para la expedición de certificaciones catastrales de inmuebles en las zonas afectadas.

9. Periodo de ingreso del segundo plazo de IRPF del ejercicio 2023: