Resolución de 13 de diciembre de 2021, de la Secretaría de Estado de Comercio, por la que se publica el Acuerdo del Consejo de Ministros de 7 de diciembre de 2021, por el que se modifica el Acuerdo del Consejo de Ministros de 15 de junio de 2021, por el que se establece el funcionamiento del Fondo de recapitalización de empresas afectadas por la COVID-19”, F.C.P.J. (BOE núm. 302, 18/12/2021)

A continuación se destacan las modificaciones introducidas en la nueva Resolución, que flexibilizan algunos requisitos de acceso a la financiación y amplían los umbrales de cifra de negocios e importe mínimo por beneficiario:

Solicitud

El inicio del procedimiento será por solicitud expresa por escrito de la empresa dirigida a la Gestora (COFIDES), sin perjuicio de lo previsto en la disposición transitoria primera del real decreto-ley en relación con los expedientes trasladados por SEPI. A esta solicitud se adjuntará una declaración responsable firmada que asevere que no se ha solicitado financiación del Fondo de apoyo a la solvencia de empresas estratégicas gestionado por SEPI, o que, de haberse solicitado, se hubiera obtenido una resolución desfavorable.

Tipos de instrumentos

Las operaciones de apoyo público temporal financiadas podrán tomar las siguientes formas:

- Cualesquier instrumento de capital y/o híbridos de capital, préstamos participativos, la suscripción/adquisición de acciones o participaciones sociales o cualquier otro instrumento de capital.

Las condiciones de estos instrumentos se atendrán a la normativa de ayudas de Estado, según lo establecido en el Marco Temporal relativo a las medidas de ayuda estatal destinadas a respaldar la economía en el contexto del actual brote del COVID-19, aprobado el 19 de marzo de 2020, y sus sucesivas modificaciones.

- Cualesquiera otra facilidad crediticia, como el otorgamiento de préstamos, o la suscripción de deuda, ordinaria o subordinada, asegurada o sin garantías.

Las condiciones de estas facilidades se atendrán a la normativa de ayudas de Estado, según lo establecido en el Marco Nacional Temporal relativo a las medidas de ayuda destinadas a respaldar la economía en el contexto del actual brote de COVID-19, autorizado por la Decisión de la Comisión Europea SA.56851 (2020/N), de 2 de abril de 2020, y sus sucesivas modificaciones.

Los instrumentos utilizados se elegirán de forma que sean los más adecuados para atender las necesidades de financiación del beneficiario al mismo tiempo que sean los que menos distorsionen la competencia, sin que en ningún caso puedan destinarse a la amortización anticipada de cuotas de principal de deudas contraídas con terceros financiadores.

[Nota: tras esta modificación se permitirá destinar la financiación al pago de intereses]

Duración

- Los préstamos participativos no tendrán una duración superior a ocho años, a contar desde la creación del Fondo.

- La duración máxima de las facilidades de crédito será de seis años desde el primer desembolso y podrán cubrir necesidades de inversión o de capital circulante.

Criterios de elegibilidad de las empresas beneficiarias; destacan los siguientes

- Empresas no financieras, con domicilio social y principales centros de trabajo situados en España, que atraviesen dificultades de carácter temporal a consecuencia de la pandemia de la COVID19.

Se entenderá a estos efectos que la beneficiaria, a nivel individual y consolidado en caso de pertenecer a un grupo de empresas, atraviesa dificultades cuando se hubiera producido un deterioro en la estructura de capital entendida como la ratio de patrimonio neto respecto de deuda financiera neta, entre 2019 y 2020 o de manera alternativa, entre 2019 y datos de cierre o intermedios auditados del ejercicio 2021.

- No constituir empresa en crisis a 31 de diciembre de 2019, y ser viable a esa fecha. Este requisito deberá verificarse a nivel individual y a nivel consolidado si el beneficiario pertenece a un grupo de empresas. Las empresas que a 31 de diciembre de 2019 eran viables, pero estaban en crisis, podrán ser elegibles siempre que hayan revertido la situación de crisis.

- Tener un importe neto de la cifra de negocios anual a nivel consolidado a 31 de diciembre de 2019 entre 10 y 400 millones de euros, según informe de auditoría de sus cuentas anuales a 31 de diciembre de 2019. En caso de que el ejercicio social no coincida con el año natural, este requisito se entiende respecto del ejercicio cuya fecha de cierre esté más cerca del 31 de diciembre de 2019, sin exceder el 29 de febrero de 2020.

Aquellas empresas que sobrepasen el importe máximo de los 400 millones de euros y justifiquen no haber podido acceder al Fondo de apoyo a la solvencia de empresas estratégicas gestionado por la SEPI por no alcanzar el importe mínimo requerido también podrán ser beneficiarias del Fondo de recapitalización de empresas.

- Demostrar su viabilidad a medio y largo plazo, presentando a tal efecto en su solicitud un Plan de Viabilidad para superar su situación de crisis, describiendo la utilización proyectada del apoyo público temporal solicitado con cargo al Fondo, la experiencia y capacidad técnica, los riesgos socioambientales, las previsiones para afrontarlos y su estrategia energética.

- Demostrar que la estructura de endeudamiento es sostenible con el apoyo público temporal solicitado al Fondo. A tales efectos, el análisis previo de viabilidad y riesgo al que se supedita la concesión del apoyo público temporal valorará las eventuales reestructuraciones de deuda que la empresa potencialmente beneficiaria haya realizado.

- Presentar una previsión de reembolso del apoyo estatal con un calendario de amortización de la inversión nominal del Estado y de abono de las remuneraciones y las medidas que se adoptarían para garantizar el cumplimiento del plan de reembolso del apoyo estatal.

- Que, en ausencia de apoyo público temporal solicitado al Fondo, la empresa beneficiaria cesaría en su actividad o tendría graves dificultades para mantenerse en funcionamiento. Estas dificultades podrán demostrarse por el deterioro, en particular, del coeficiente deuda/capital del beneficiario o por indicadores similares.

- Que el apoyo público temporal se fundamente en la necesidad de evitar deficiencias en el mercado o problemas sociales, tales como pérdidas significativas de empleo, directo e indirecto, ya sea a escala nacional o local; la salida de una empresa innovadora; el riesgo de perturbación de una cadena de valor o de un servicio importante por su carácter tractor sobre el conjunto de la economía o del mercado, o mercados ascendentes y descendentes, en los que actúa; el carácter esencial de los servicios que presta; o el papel de la empresa o sector de actividad en la estructura económica, a nivel nacional o local, o en la consecución de los objetivos de medio plazo en el ámbito de la transición ecológica, la digitalización, la industrialización, el aumento de la productividad y el capital humano.

- Que la empresa beneficiaria no puede conseguir financiación en el mercado en condiciones asequibles y las medidas horizontales existentes en el Estado español para cubrir las necesidades de liquidez resulten insuficientes para garantizar la viabilidad de la empresa potencialmente beneficiaria del apoyo público temporal.

En el caso de que el apoyo público temporal solicitado vaya dirigido a varias empresas pertenecientes a un grupo empresarial, estos requisitos se verificarán a nivel consolidado en los casos indicados y a nivel individual de cada beneficiario.

Importes

Al margen de las limitaciones derivadas de la normativa de ayudas de Estado, las operaciones se acotarán a las siguientes horquillas:

- Pymes: de entre 2, 5 y 15 millones de euros

- Empresas no Pymes: de entre 4 y 25 millones de euros.

En los Instrumentos de deuda, el importe máximo de apoyo público temporal por beneficiario no podrá superar el mayor de los siguientes límites:

- El doble de los costes salariales anuales del beneficiario a 2019 o último año disponible. A estos efectos se incluyen las cargas sociales.

- El 25 % del volumen de negocios total del beneficiario a 2019.

En los Instrumentos de capital o híbridos de capital, el importe máximo será el mínimo necesario para asegurar la viabilidad de la empresa, y no podrá implicar una mejora de la estructura de capital de la empresa beneficiaria en relación con la registrada a 31 de diciembre de 2019. A la hora de analizar la proporcionalidad del apoyo público temporal, se tendrá en cuenta la ayuda estatal recibida o prevista por el beneficiario a través de otras modalidades como garantías sobre préstamos.

En la deuda subordinada, si su importe superara dos tercios de la masa salarial anual del beneficiario o el 8,4 % del volumen de negocios anual del beneficiario en 2019 (coste salarial anual y 12,5 % del volumen de negocios para PYME), se aplicarán a la misma las disposiciones relativas a los instrumentos híbridos de capital.

Remuneración de las operaciones

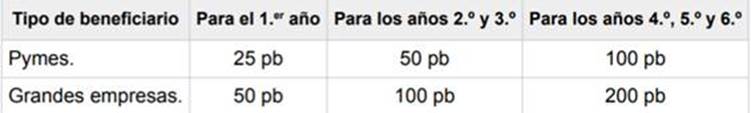

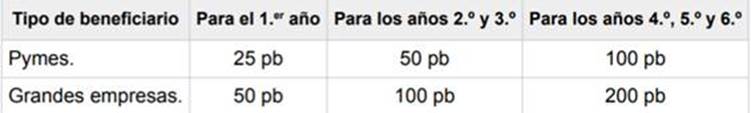

- La remuneración de cada apoyo público temporal se realizará conforme a criterios de riesgo y se fijará caso por caso por la Gestora en atención a la calificación crediticia que resulte del análisis de riesgo. En ningún caso la remuneración establecida será inferior a los umbrales mínimos señalados en el tabla del siguiente punto.

- La remuneración mínima de los instrumentos de deuda se ajustará a los tipos de referencia establecidos por el Marco Nacional (EURIBOR a 12 meses más los márgenes establecidos en la siguiente tabla)

El tipo de interés global mínimo (Euríbor más margen) será de al menos 10 puntos básicos.

En caso de suscripción de deuda subordinada, su remuneración mínima será igual a los niveles previstos en el citado Marco Nacional más 200 puntos básicos en el caso de grandes empresas y 150 puntos básicos en el caso de las Pymes.

- La remuneración mínima de los instrumentos híbridos de capital se ajustará a los tipos de referencia establecidos por la Comisión Europea en el Marco Temporal (Euríbor a doce meses más los márgenes establecidos en la tabla inferior). Dichos instrumentos podrán remunerarse mediante uno o varios factores que midan el comportamiento económico de la empresa, tal como el volumen de ventas, más un interés fijo o variable, de forma que, en su conjunto, la remuneración de estos instrumentos se adecue a sus características, perfil de riesgo del instrumento y del beneficiario y tipo de interés de mercado.

- El tipo de conversión de los instrumentos híbridos en capital se efectuará a un nivel inferior en un 5 % al precio teórico sin derechos de suscripción en el momento de la conversión. Si transcurridos dos años desde esta conversión se mantiene la intervención estatal, se incrementará en al menos un 10 %, pagadero en deuda o instrumento equivalente, el montante del reembolso correspondiente a la recompra por parte del beneficiario de la participación en el capital social del Fondo.

- La participación en el capital social del beneficiario con cargo al Fondo, distinta de la conversión contemplada en el anterior apartado, se efectuará a precio no superior a la cotización media de la acción del beneficiario durante los quince días anteriores a la solicitud de este. En el caso de sociedades no cotizadas, un experto independiente designado por la Gestora establecerá su valor de mercado de acuerdo con los métodos y las prácticas profesionales establecidas, efectuándose la operación a precio no superior a dicho valor.

Salida del Estado

El reembolso de la participación del Estado deberá acompasarse con la recuperación y estabilización de la economía, previéndose las adaptaciones oportunas del calendario de reembolsos para asegurar este objetivo, teniendo debidamente en cuenta la situación y perspectivas del mercado en que opera el beneficiario.

El beneficiario tendrá en todo momento la posibilidad de recomprar la participación adquirida en su capital social con cargo al Fondo. El art. 5 del anexo II de la resolución detalla los criterios.

Gobernanza y prevención de los falseamientos indebidos de la competencia

- El beneficiario deberá mantener su actividad hasta el reembolso definitivo del apoyo público temporal recibido con cargo al Fondo. En caso de producirse el reembolso anticipado con anterioridad al 30 de junio de 2022, el beneficiario deberá mantener su actividad como mínimo hasta dicha fecha.

- En operaciones de deuda, el beneficiario deberá asumir los siguientes compromisos:

a) No repartir dividendos durante 2021 y 2022.

b) No aprobar incrementos en las retribuciones de la alta dirección durante un periodo de dos años desde la concesión del apoyo público temporal con cargo al Fondo.

- En operaciones de capital o híbridos de capital, hasta el reembolso definitivo del apoyo público temporal recibido con cargo al Fondo, el beneficiario estará sujeto a una serie de restricciones, que vienen estipuladas en el apartado 6.3 del citado anexo II.

Plazo

Las operaciones de apoyo público temporal podrán otorgarse hasta el 30 de junio de 2022, de acuerdo con el Marco Temporal relativo a las medidas de ayuda estatal. El citado plazo podrá extenderse automáticamente en caso de sucesivas prórrogas del Marco Temporal en los términos previstos en el mismo.

Alcance de la modificación

Esta modificación también afectará a todas aquellas solicitudes que, habiéndose presentado con anterioridad al comienzo de la eficacia de la presente modificación, no hayan sido aún resueltas.

Si la solicitud ya hubiese sido resuelta, la empresa podrá presentar una ampliación o modificación de su solicitud adaptada a las nuevas condiciones recogidas en la presente modificación. La nueva solicitud será resuelta conforme a las nuevas condiciones, teniendo en cuenta el apoyo que ya se hubiera aprobado.

Más información